相続対策

相続対策といえば不動産投資。詳しくは知らないけどよく耳にする話だと思います。 なぜ、不動産が広く活用されるのか。 なぜ賃貸マンション、アパートを所有するのか。 ここでは、その仕組みを簡単に説明します。

※租税公課に関する詳しい内容については税理士にお尋ねくださいますようお願いいたします。

相続税対策

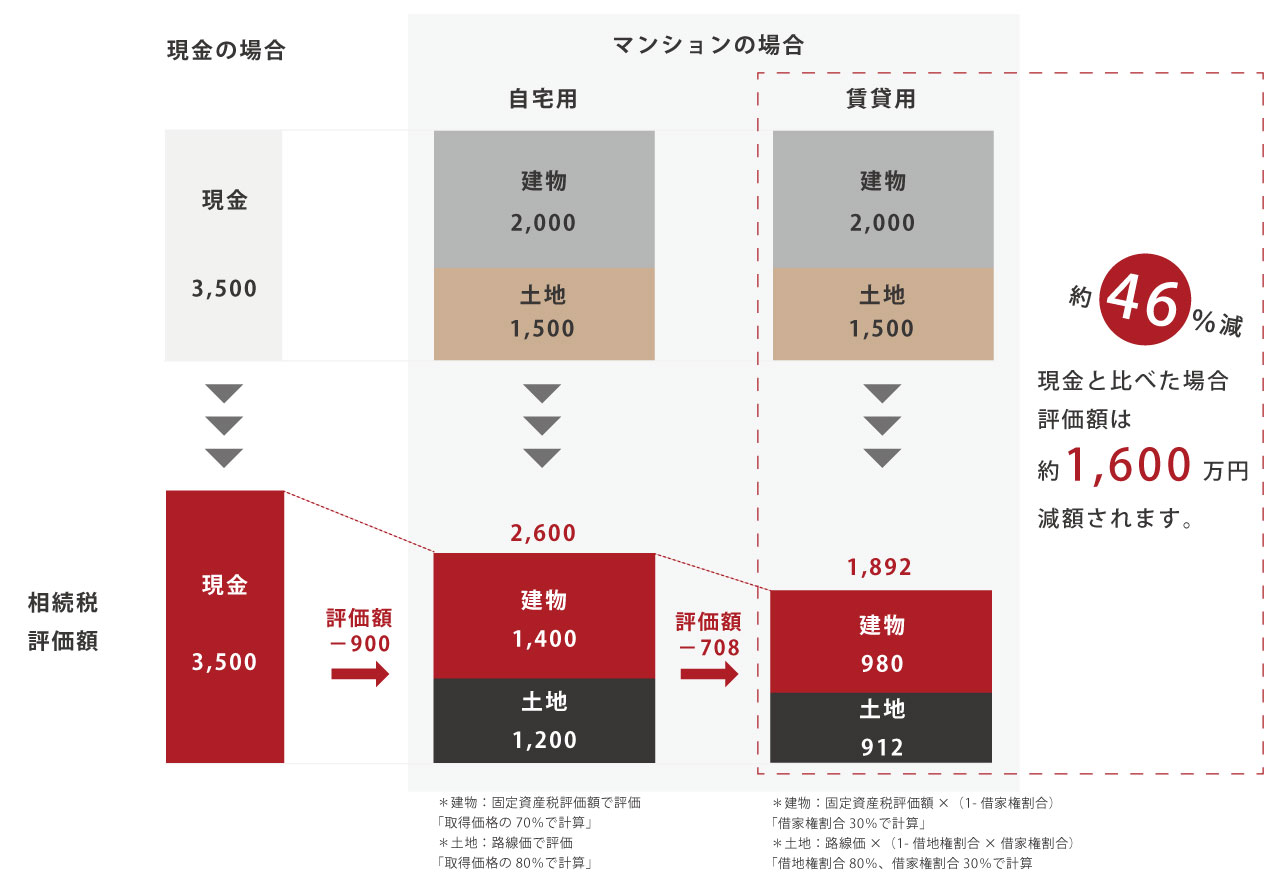

相続税は相続財産に対してかかってくる税金です。このため納税額は、相続財産の評価額で全く違ったものになります。

相続対策の一環として、資産配分の見直しをすることにより、相続税を抑えながら資産形成を行うことができます。

不動産・とくに賃貸用不動産は相続税の評価額を引き下げる効果が

*不動産の相続税評価に関しては、『小規模宅地等についての相続税の課税価格の計算の特例』など一定の要件を満たすことにより減額を行うことができるケースもあります。

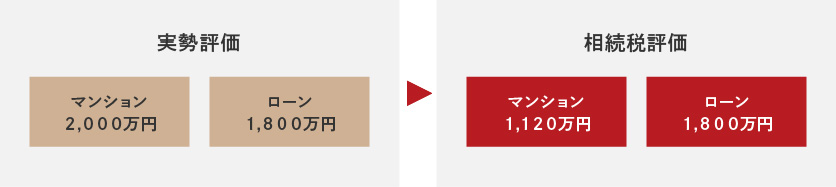

また、借入金も時価評価されるため借入を利用し賃貸用不動産を購入した場合、負債額が評価額から差し引かれます。

上記図を参考に試算すると以下の通りです。

新築マンションを3500万円(土地1500万円、建物2000万円)で購入。ローンの利用額3000万円。

相続税評価額:1892万円(土地912万円、建物980万円)

負債評価額:3000万円

差引評価額:△1108万円

この △1108万円は相続財産全体(預金等)から差し引かれるため相続税を軽減することができます。

*なお、団体信用生命保険を利用する場合は、ローンが保険で返済されるので適用外となります。

不動産(土地・建物)の相続税評価額は「固定資産税評価額」や「路線価」などを参考にしており、実勢の取引価格とは違います。

資産組み換えのケーススタディ

不動産を有効に活用することで、大切な資産を次の世代に残すことが可能です。以下のケースでは、資産を組み換えることで、より具体的に相続税評価額がどのように変化するかを試算したものです。

※税務に関する詳細は、税理士にご相談ください。

![[ケース1]2,706万円の評価額減](https://assetlead.co.jp/wp-content/uploads/2019/10/advantages6-5.jpg)

![[ケース2]8,118万円の評価額減](https://assetlead.co.jp/wp-content/uploads/2019/10/advantages6-6.jpg)

現金に比べて建物かつ投資用マンションなら1/3の相続税で贈与が可能になります。

新築マンションならではの相続争い対策

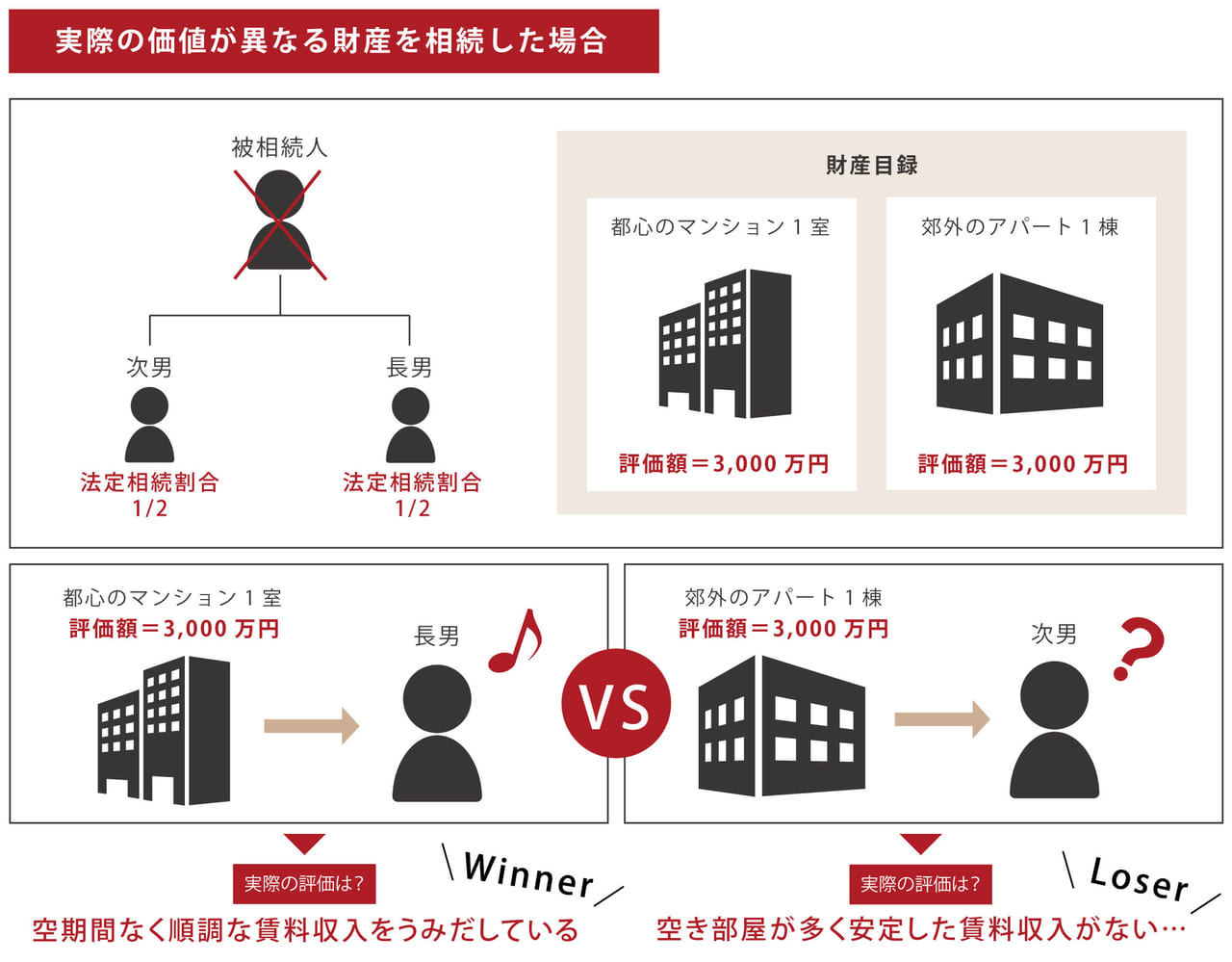

相続財産の中に不動産がある場合、とくに相続争いは起こりやすいです。

理由は、相続税評価額と実際の価値とが異なる不動産を複数所有している場合の分割が平等に行われないためです。

不動産価値は相続税評価額と実際の市場で取引されている価額とは違います。

図の様に、仮に『都心のマンション1室』と『郊外のアパート1棟』が同じ相続税評価額だったとしても、実際には安定した賃料収入がない『郊外のアパート1棟』を相続した次男は不公平に感じ、争いが発生するというケースです。

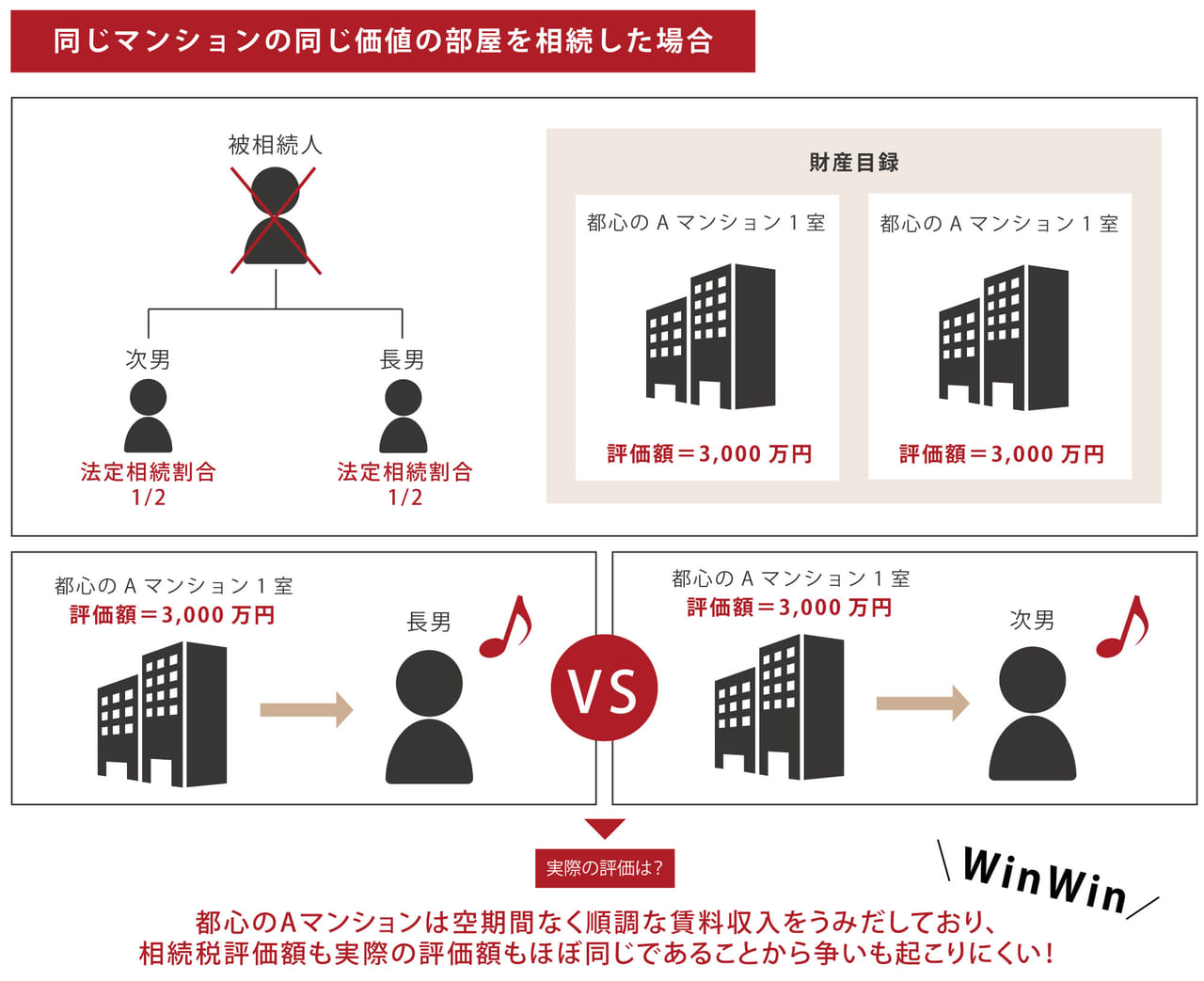

東京都内・立地の良い場所に均等な評価の不動産が複数あれば、争いなく相続が可能になります。

近年では、相続者の希望を聞いて生前贈与を考える方も多く、同じ建物内に2部屋の物件を所有するケースもあります。

とりわけ新築マンションを複数所有することにより”相続”対策することは、”争続”対策にも有効です。

自分の将来に備えながら、ご家族のために備える長期的に有効な資産として残すことも可能になります。